怎么回事?这家千亿级私募前三季度业绩亏损 还被监管点名

摘要 近日,百亿级私募前三季度业绩出炉。数据显示,百亿级私募前三季度平均收益23.33%,依旧跑赢同期大盘指数。值得注意的是,同期仅有1家百亿级私募业绩出现亏损。据记者了解,该私募为北京恒宇天泽基金销售有限公司(下称“恒宇天泽),于2015年在基金业协会登记为私募基金管理人,资管规模超过千亿元。

近日,百亿级私募前三季度业绩出炉。数据显示,百亿级私募前三季度平均收益23.33%,依旧跑赢同期大盘指数。值得注意的是,同期仅有1家百亿级私募业绩出现亏损。

据记者了解,该私募为北京恒宇天泽基金销售有限公司(下称“恒宇天泽),于2015年在基金业协会登记为私募基金管理人,资管规模超过千亿元。不过,这家私募近两年并未备案新产品,10月还被监管部门公开点名责令改正,这是怎么回事?

千亿级私募陷兑付危机

存多项违规问题

据第三方研究机构透露,恒宇天泽基金管理规模超过千亿元,近两年并未备案新产品,核心策略为固定收益策略。从其历史业绩来看,恒宇天泽业绩曲线曾在2018年发生断崖式下滑。

私募排排网未来星基金经理胡泊分析称,固定收益类的私募估值方式有成本法和市价法两种方式。对于非标准化的债券,更多是用成本法来估值,但这种估值并不能及时反映出底层资产的质量。一旦出现项目逾期,很有可能导致项目的估值出现剧烈变化。所以对于固定收益策略私募的净值而言,如果私募的持仓较为集中,可能会出现净值突然闪崩的现象。

公开资料显示,恒宇天泽确实曾在2018年出现多个项目逾期,这些逾期项目的销售平台为北京盈泰财富云电子商务有限公司(简称“盈泰财富云”)的App“私享云”。

据悉,盈泰财富云创立于2014年,创始人为梁越和杨勇, 是少数以自营产品为主的财富平台。官网信息显示,梁越曾任中融信托副总裁、恒天财富创始人,截至2018年4月,盈泰财富云资产配置规模已达1200 亿元。

不过,2018年盈泰财富的兑付危机开始出现,盈泰财富云事件进入了大众视野,盈泰财富云的兑付危机也愈演愈烈,产品大面积逾期,其募资也愈发困难,资金链似乎难以为继。

另外,2019年证监会北京监管局根据相关私募基金交易情况、申请人等提交的相关报告、关联方清单、公司异议说明等材料认为,恒宇天泽、天和盈泰、北京西创、博信盈泰、富立华商5家公司是同一控股股东控制的关联私募基金管理机构。盈泰财富云旗下基金公司(恒宇天泽、博信盈泰等)存在私募基金宣传推介虚假误导、资产混同、不公正对待、损害投资者利益、侵占基金资产、玩忽职守等问题,被北京监管局做出责令改正的行政监管措施。

梁越、杨勇和盈泰财富云旗下的天和盈泰、博信盈泰、恒宇天泽、富立天瑞华商、北京西创不服北京监管局的决定,申请行政复议。

10月16日,证监会在其官网公布公告,认为北京监管局对博信盈泰、天和盈泰维等公司采取责令改正的行政监管措施并无不当,维持北京监管局对其责令改正的决定。

资金池业务无处遁形

上述证监会行政复议决定书明确表示,恒宇天泽在宝蓝物业等项目发生风险等情形下,继续进行大额投资,或用后期投资者的投资资金向前期投资者兑付本息。

沪上一家私募创始人直言,具备资金池性质的业务存在巨大风险,而且随着资管新规落地、经济增速放缓以及刚兑的打破,该业务将难以为继。

胡泊分析称,固定收益策略类的私募有出现资金池业务的可能性,因为整体私募产品的兑付时间和债券的久期未必匹配,从而存在开展资金池业务的空间。一旦出现资金链断裂的情况,往往是按照产品的先后顺序进行兑付,前期兑付的产品可能相对风险较小,后期兑付的产品则可能出现严重的兑付问题,投资者的利益极容易被伤害。

今年9月,证监会发布了《关于加强私募投资基金监管的若干规定(征求意见稿)》,并向社会公开征求意见。《征求意见稿》对公开或者变相公开募集资金、规避合格投资者要求、不履行登记备案义务、异地经营、集团化运作、资金池运作、刚性兑付、利益输送、自融自担等行业不规范行为以及违法犯罪行为严令禁止,旨在让私募行业回归私募和投资的本源,多位业内人士表示,很多灰色地带正在逐步消失。

前三季度亏损 业绩垫底

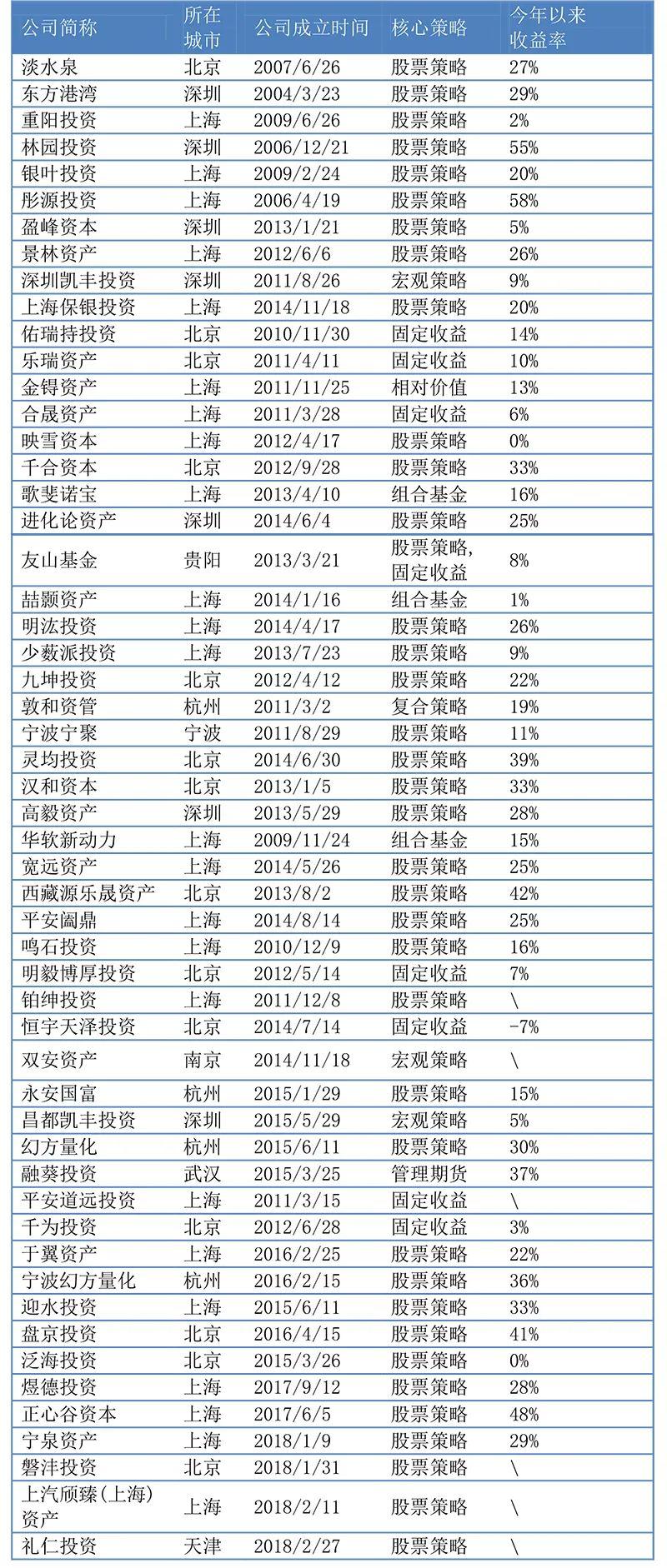

仍在解决兑付问题的恒宇天泽,前三季度业绩在百亿级梯队中垫底。根据私募排排网不完全统计,百亿级私募前三季度平均收益23.33%,跑赢同期大盘指数,恒宇天泽是唯一一家亏损的私募。

▼

责任编辑:jhb